国民健康保険税

国民健康保険税の計算方法

年額は4月から翌年3月までを一年度として、毎年7月に決定します。国民健康保険に加入している世帯の所得額や人数によって、それぞれの率や額で計算された税額の合計額です。

納税義務者は世帯主です

国民健康保険税の納付書・納税通知書は世帯主宛てに送付します。

世帯主が会社勤めなどで他の健康保険に加入し、国民健康保険に加入していなくても、同じ世帯に国民健康保険の加入者がいる場合は、世帯主が納税義務者(擬制世帯主といいます)となります。ただし、この場合の世帯主は税額計算には含まれません。(軽減判定の際には含まれます。)

令和7年度国民健康保険税の税率(額)

国民健康保険税の年額は、下記の医療分・後期高齢者支援分・介護分の合計額です。

| 算出方法 | 医療分 医療費や健康づくり事業等の費用をまかなうためのもの |

後期高齢者支援分 後期高齢者の医療に係る費用を支援するもの |

介護分 介護保険に係る費用を負担するもの(40~64歳の加入者のみ) |

|

| 所得割額 |

(前年中の総所得金額等-基礎控除43万円)×右記の税率 【注意】所得のある人個々に計算 |

8.34% | 3.15% | 2.26% |

| 均等割額 | 被保険者1人あたり | 24,800円 | 9,100円 | 9,600円 |

| 平等割額 | 1世帯あたり | 18,500円 | 6,800円 | 5,100円 |

| 限度額 | 1世帯あたりの最高額 |

66万円 |

26万円 |

17万円 |

総所得金額等とは

給与所得や年金所得、事業所得などの合計額で、社会保険料控除などの所得控除を差し引く前の金額です。また、退職所得を除く分離課税の所得金額(土地・建物の譲渡所得(特別控除後の金額)や株式等の譲渡所得など)も含まれます。

平等割額の軽減

国民健康保険に加入していた人が後期高齢者医療制度に移行したため、同じ世帯の国民健康保険加入者が1人となる世帯については、医療分・後期高齢者支援分の平等割額がその移行した月より5年間、半額となります。(5年間経過後、3年間は平等割額の4分の1が軽減されます)

所得の申告について

所得の申告がないと、正しく国民健康保険税が計算できないだけでなく、低所得世帯に対する軽減措置も所得が把握できていないため適用されません。所得の申告が必要な人は必ず申告してください。

納期・納付方法

| 4月 | 5月 | 6月 | 7月 | 8月 | 9月 | 10月 | 11月 | 12月 | 1月 | 2月 | 3月 |

| 1期 | 2期 | 3期 | 4期 | 5期 | 6期 | 7期 | 8期 | 9期 | 10期 | 11期 | 12期 |

|

仮算定(暫定賦課)期間 |

本算定(確定賦課)期間 | ||||||||||

| 月額は前年度国民健康保険税額の1か月分に相当する額 |

月額は本年度の国民健康保険税額から仮算定税額を差し引いた額を9期に分割した額 【注意】各期の100円未満の端数は、7月(4期)に合算します。 |

||||||||||

- 仮算定は3月31日以前から国民健康保険に加入している世帯が対象です。

- 納税通知書、納付書は4月と7月の年2回送付します。4月に1~3期(仮算定分)、7月に4期~12期(本算定分)の納付書を一括送付しますので、大切に保管し、各納期限までに納付をお願いします。

- 納付書は、税務課及び各振興局・振興センターの窓口、金融機関、コンビニエンスストア、スマートフォン決済アプリで納付できます。

- 各期の月末(月末が土・日曜日、休日等の場合は翌月の最初の平日)が納期限です。口座振替の人は、納期限に指定口座から引き落とされます。納付については、簡単・便利な口座振替をご利用ください。

- 令和7年度からWEB申込みができるようになりました(一部金融機関は除く)。詳細は下記口座振替WEB申込みのページをご覧ください。

【注意】口座振替の手続き方法は、預貯金通帳、通帳届出印及び納付書を、取引のある金融機関窓口又は市役所税務課へ持参ください。ただし、ゆうちょ銀行への口座振替の申込みは、市役所税務課では受け付けできません。直接ゆうちょ銀行で手続きをお願いします。

| 4月 | 6月 | 8月 | 10月 | 12月 | 2月 |

| 仮徴収期間 | 本徴収期間 | ||||

| 本年度の国民健康保険税額の決定前の徴収となるため、前年度の2月と同額を天引きします | 本年度の国民健康保険税額から4月、6月、8月に仮徴収された税額を差し引いた額を3回に分けて天引きします | ||||

【注意】国民健康保険に加入している世帯主及び世帯員全員が65歳から74歳で次の2つの条件を満たす場合、世帯主の年金から年金支給月ごとに天引きします。

- 世帯主の天引き対象となる年金の年額が18万円以上であること

- 世帯主の介護保険料と世帯の国民健康保険税の1回の特別徴収の合計額が、1回の年金受給額の2分の1を超えないこと(介護保険料と国民健康保険税は同一の年金から天引きします)

特別徴収から普通徴収に変更となる場合があります

これまで年金天引きされていた人でも上記の条件を満たさなくなった場合、普通徴収(納付書又は以前に申込みしている口座からの引き落とし)での納付となります。

世帯内で資格の異動(加入・脱退等)があった場合や、加入者の所得変更が発生し、年税額に増減が出る世帯は、普通徴収での納付になる場合があります。

口座振替に変更できます

年金天引きの対象者は、申請をすることで、年金天引きを中止し、口座振替による納付に変更できます。申請方法は、税務課市民税係へお問合わせください。

国民健康保険税の月割

国民健康保険税が計算されるのは、国民健康保険の資格を得た月からです。届出をしたときからではありません。なお、届出が遅れた場合、資格を得た月まで遡って計算されます。賦課期日(4月1日)後に加入した場合、加入した日の属する月から計算されます。また、賦課期日後に脱退した場合、脱退した日の属する月の前月まで計算されます。

【注意】月末時点の加入状況で国民健康保険税の月割を行います。

低所得世帯に対する国民健康保険税の軽減

世帯主及びその世帯の国民健康保険加入者の所得の合計額が一定金額以下の場合、その世帯の「均等割額」と「平等割額」が軽減されます。

| 軽減の割合 | 所得基準額 |

| 7割 | 43万円+(給与所得者等の数-1)×10万円 以下 |

| 5割 |

43万円 +(給与所得者等の数-1)×10万円 +(30.5万円×被保険者数) 以下 |

| 2割 |

43万円 +(給与所得者等の数-1)×10万円 +(56万円×被保険者数) 以下 |

- 給与所得者等とは、給与収入55万円超または公的年金収入が65歳未満で60万円超、65歳以上で110万円超の人です。また、「(給与所得者等-1)×10万円」の計算は、給与所得者等の人数が2人以上の場合にのみ行います。

- 軽減判定は、擬制世帯主及び旧国民健康保険加入者(国民健康保険から後期高齢者医療制度へ移行した人)の所得も含めて判定します。また、判定は賦課期日(4月1日)現在で行います。賦課期日後の一部加入や一部脱退では、軽減の変更はありません。ただし、世帯主変更の場合は、その時点で再度判定します。

【注意】賦課期日以降の新規加入世帯は、その加入日で判定します。

- 1月1日現在、65歳以上の年金所得者は、年金所得から15万円を控除した額で判定します。

- 事業所得での青色専従者控除や事業専従者控除は適用せず、支払者の所得とし、専従者給与所得はないものとして判定します。

- 分離譲渡所得については、特別控除前の所得金額で判定します。

会社の倒産・解雇・雇い止めなどで離職した人(非自発的失業者)に対する軽減

軽減対象者

平成21年3月31日以降に離職した人で、次の2つの条件を満たす場合

- 雇用保険受給資格者証または雇用保険受給資格通知に記載されている離職理由が次の番号に該当(離職理由コード :11・12・21・22・23・31・32・33・34)

- 離職した日の年齢が65歳未満

軽減の内容

対象者の給与所得を100分の30として、所得割の算定と軽減判定を行う

軽減期間

退職日の翌日の属する月から翌年度末までの期間

【注意】軽減を受けるには、申請が必要です。雇用保険受給資格者証または雇用保険受給資格通知を持って、健康保険課国保・年金係へ申請してください。

後期高齢者医療制度の導入による経過措置

後期高齢者医療制度の導入により、国民健康保険から後期高齢者医療保険へ移行する人がいる世帯では、同じ世帯に属する人の国民健康保険税について次のような経過措置を行います。ただし、経過措置期間中に世帯構成が変更になると対象外となる場合があります。

- 低所得世帯に対する軽減の判定にあたっては、世帯内の後期高齢者医療制度に移行した人の所得と人数を含めて行います。

- 国民健康保険世帯の被保険者が後期高齢者医療制度に移行したことにより、残った国民健康保険加入者が単身となった世帯は、最初の5年間は医療分と後期高齢者支援分の平等割を2分の1軽減します(特定世帯)。その後3年間は、医療分と後期高齢者支援分の平等割を4分の1軽減します(特定継続世帯)。なお、介護分には、特定世帯および特定継続世帯にかかる軽減はありません。

- 被用者保険から後期高齢者医療制度に移行する人の被扶養者(65歳~74歳)が新たに国民健康保険に加入することとなった場合は、当分の間所得割を課税せず、均等割は2年間、2分の1軽減します。また、被扶養者(65歳~74歳)のみで構成される世帯では、平等割も2年間、2分の1軽減します。

仮算定(暫定賦課)税額の「修正の申出」

所得金額の大幅な減少や世帯の被保険者数が少なくなった場合は、納税義務者(世帯主)が仮算定の納税通知書を受取ってから30日以内に「修正の申出」をすることにより、仮算定税額を修正することができます。

ただし、当該年度の国民健康保険税額が前年度国民健康保険税額の2分の1未満になると見込まれることが要件です。

「修正の申出」を希望する人は、前年の所得が分かる書類が必要な場合がありますので、事前に税務課市民税係へお問合わせください。

子どもの国民健康保険税の減額について

国民健康保険加入者のうち、中学生までの保険税均等割額(一人当たり年間33,900円)の1/2を減額します。(申請は不要)

【注意】未就学児は均等割軽減、小・中学生は均等割減免と表記しています。

- 所得等により軽減対象となっている世帯は、軽減後の額を1/2減額します。

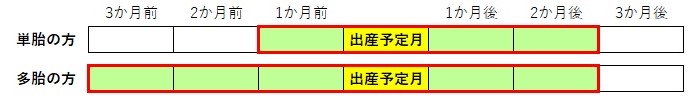

産前産後期間相当分(4ヶ月)の国民健康保険税の免除について

免除対象者

令和5年11月1日以降に出産予定の国民健康保険加入者で、妊娠85日(4ヶ月)以上の出産が対象となります。(死産・流産・早産及び人工妊娠中絶を含みます。)

軽減の内容

- 単胎妊娠の場合は、所得割額と均等割額から、出産予定月(又は出産月)の前月から出産予定月(又は出産月)の翌々月相当分が減額されます。

- 多胎妊娠の場合は、所得割額と均等割額から、出産予定月(又は出産月)の3ヶ月前から6ヶ月相当分が減額されます。

【注意】この免除を受けるには母子健康手帳などを持って、健康保険課国保・年金係へ申請してください。

関連リンク

この記事に関するお問い合わせ先

日田市 総務企画部 税務課 市民税係

〒877-8601 大分県日田市田島2丁目6番1号(市役所1階)

電話番号:0973-22-8396(直通)

ファックス番号:0973-22-8296

- このページに関するアンケート

-

寄せられたご意見などは、今後のホームページの運用に活用させていただきます。なお、寄せられた意見等への個別の回答は、行いません。住所・電話番号など個人情報を含む内容は記入しないでください。

更新日:2024年07月02日